Введение

В эпоху цифровой революции, акции технологических гигантов стали исключительно привлекательными для инвесторов. К числу таких компаний относится Meta Platforms Inc., ранее известная под именем Facebook.

Поэтому любой консультант на вопрос “Какие акции купить новичку” обычно в качестве идеального примера акций роста указывает на Акции Facebook.

Основанная в 2004 году Марком Цукербергом и его коллегами из Гарварда, компания изначально была социальной платформой для студентов. Однако, она быстро обрела популярность, превратившись в одну из ведущих мировых платформ для общения, развлечений и бизнеса. В настоящее время, Meta входит в пятерку ведущих компаний в сфере IT в США, наравне с Amazon, Alphabe, Apple и Microsoft.

В 2021 году компания объявила о переименовании в Meta Platforms Inc., чтобы подчеркнуть своё стремление развиваться в направлении создания метавселенной – виртуального пространства, где пользователи могут взаимодействовать в трехмерном цифровом мире.

Акции Meta являются одними из наиболее активно торгуемых на глобальных биржах. Они привлекают к себе внимание как частных лиц, так и крупных инвестиционных фондов благодаря своему потенциалу роста, стабильности и значимости компании в IT секторе.

В данной статье мы подробно изучим историю компании и её ценных бумаг, проанализируем финансовую отчетность за последние годы, обсудим текущую ситуацию на рынке и возможные перспективы её развития, а также рассмотрим потенциальные проблемы и вызовы.

История развития

Первый этап в истории Meta начался в 2004 году, когда Марк Цукерберг и его друзья запустили Facebook, проект который быстро вырос до масштабов одной из главных социальных сетей в мире. По состоянию на 2023 год, в ней зарегистрировано уже более 3 млрд активных пользователей, из которых более 2 млрд пользуются сервисом ежедневно.

Вторым значительным этапом было первичное публичное предложение акций (IPO) в 2012 году. Этот шаг стал одним из самых значимых в истории всего технологического сектора. Стоимость акций Meta в ходе IPO составила $38 долларов за штуку, при этом общая капитализация оценивалась более чем в $100 млрд.

С того времени их стоимость значительно возросла. Несмотря на некоторые кризисные моменты, такие как скандал с Cambridge Analytica в 2018 году, общая тенденция была восходящей.

В 2012 году были также был сделан другой крупный шаг – приобретена социальная сеть Instagram за $1 млрд.

Тем не менее, IT-гигант в последнее время сталкивался с некоторыми проблемами. В 2021 году были раскрыты внутренние документы, которые свидетельствовали о том, что руководство скрывало негативные аспекты деятельности.

В октябре 2021 года произошел ребрендинг с Facebook на Meta, который подчеркнул переориентацию на создание метавселенной. Однако, вопреки амбициозным планам, в феврале 2022 года компания выпала из десятки крупнейших корпораций мира по рыночной капитализации, а в июле того же года впервые за всю историю показала снижение выручки.

В сентябре 2022 года стало известно о планах сократить издержки на 10%, что началось с уменьшения штата и реорганизации. Это происходило на фоне первого за всю историю снижения выручки по итогам квартала. В ноябре 2022 года Марк Цукерберг заявил о крупнейшем в истории сокращении сотрудников – увольнении 13% персонала, то есть около 11 тысяч человек..

Несмотря на эти трудности, организация продолжает развиваться и внедрять новые продукты. Так в июле 2023 года был запущен сервис текстовых сообщений Threads, который позиционируется как конкурент скандального Twitter.

Основные направления деятельности

Основным источником дохода данной организации служит продажа рекламных мест на своих платформах.

Семейство приложений (Family of Apps) включает в себя социальные платформы Facebook и Instagram, службы обмена сообщениями Messenger и WhatsApp. Данный подразделение генерирует 98% общей выручки, основным источником которой служит реклама в социальных сетях.

Развитие новых технологий (Reality Labs) направлено на разработку устройств и программного обеспечения, производство медиа-контента. От него приходит всего 2% выручки.

Около 50% доходов генерируется на рынках США и Канады, и примерно по одной четверти приходится на Европейские рынки, рынки Азиатско-Тихоокеанского региона.

Направления трансформации и будущего роста

Погружение в метавселенную. Новое наименование обозначило стратегию, направленную на создание метавселенной – виртуального пространства с 3D-интерактивной средой. Такой путь подразумевает активную разработку и внедрение новейших технологий, включая виртуальную и дополненную реальность, искусственный интеллект и блокчейн. Согласно оптимистичному сценарию, такой подход открывает новые горизонты и рынки цифровых продуктов и услуг.

Расширение ассортимента продуктов. Технологический гигант может продолжить увеличивать свою линейку продуктов, выходя за рамки своих основных социальных платформ. Это может включать в себя создание новых приложений и сервисов, которые могут удовлетворить различные потребности пользователей и создать новые источники дохода.

Смещение акцента на защиту приватности. В свете недавних скандалов, связанных с приватностью и защитой данных, Meta может акцентировать свое внимание на обеспечении безопасности пользовательских данных. Это может включать в себя создание новых технологий и принципов работы, направленных на повышение уровня безопасности и приватности, что может помочь восстановить доверие пользователей.

Партнерства, сотрудничества и поглощения являются частью стратегии корпорации, которая позволяет расширять присутствие на новых рынках, увеличить клиентскую базу и создать новые источники дохода.

Возможно, основная борьба в IT-сфере будет вестись в сфере разработки технологий искусственного интеллекта. В июле 2023 года компания анонсировала собственную бесплатную систему искусственного интеллекта с открытым исходным кодом. Такой подход, должен сократить отставание от лидеров и в будущем успешно конкурировать с OpenAI.

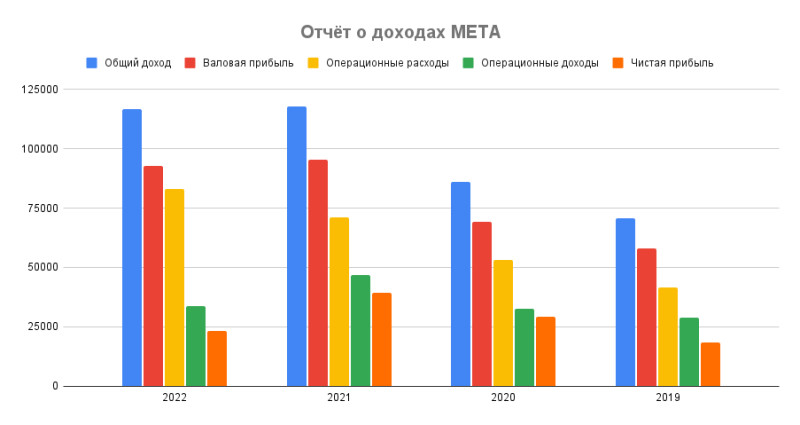

Анализ финансовых показателей за 2019-2022 годы

Изучив отчетность Meta за прошедшие четыре года, можно отметить несколько ключевых моментов.

В 2019 году общий доход организации достиг отметки $70,7 млрд, что на 27% больше, чем в предыдущем году. Этот показатель говорит о сильной финансовой позиции и способности генерировать значительные доходы.

В 2020 году доходы данного игрока рынка продолжили свой рост, достигнув $85,96 млрд. Это увеличение на 22% по сравнению с 2019 годом подтверждает стабильность и устойчивость бизнес-модели.

В 2021 году доходы корпорации увеличились до $104,9 млрд, что на 22% больше, чем в 2020 году. Этот рост доходов указывает на то, что IT-гигант продолжает расширять свои возможности и увеличивать свою долю на рынке.

В 2022 году доходы достигли $118,9 млрд, что на 13% больше, чем в 2021 году. Несмотря на то, что темпы роста замедлились, организация продолжает увеличивать свои доходы, что является положительным сигналом для инвесторов.

Что касается чистой прибыли, то она также продемонстрировала положительную динамику. В 2019 году чистая прибыль составила $18,5 млрд, в 2020 году – $29,1 млрд, в 2021 году – $39,4 млрд, а в 2022 году – $44,2 млрд.

Анализ движения денежных средств за 2019-2022 годы

Денежные потоки от операционной деятельности – ключевой показатель, иллюстрирующий количество средств, сгенерированных основными видами деятельности. В 2019 году он достиг $36,31 млрд, в 2020 году – $38,55 млрд, в 2021 году – $48,66 млрд, а в 2022 году – $58,42 млрд. Постоянное увеличение говорит о росте денежных потоков от операционной деятельности, что является положительным сигналом.

Денежные потоки от инвестиционной деятельности отражает объем инвестиций. В 2019 году было потрачено $15,10 млрд, в 2020 году – $18,45 млрд, в 2021 году – $20,11 млрд, а в 2022 году – 23,42 млрд. Интенсивное инвестирование указывает на активное развитие.

Денежные потоки от финансовой деятельности – этот показатель отражает денежные потоки от финансовых операций, таких как выплата дивидендов или возврат кредитов. В 2019 году этот показатель составил – $18,76 млрд, в 2020 году – $19,66 млрд, в 2021 году – $25,22 млрд, а в 2022 году – $30,42 млрд, что свидетельствует о росте финансовых обязательств.

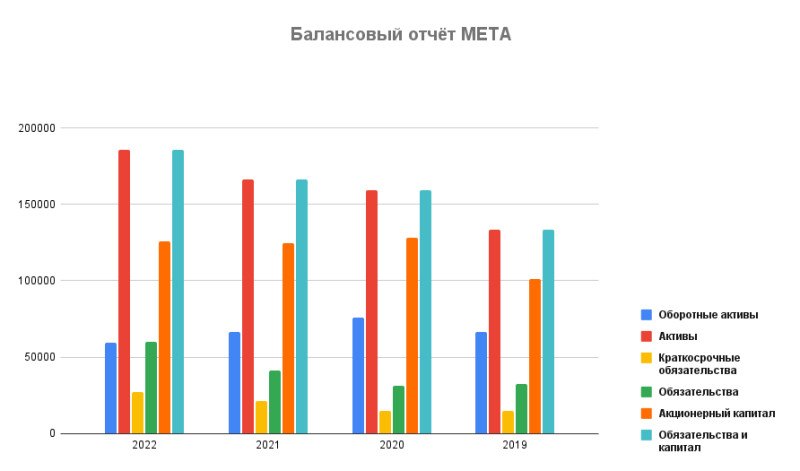

Анализ балансового отчета за 2019-2022 годы

Общая сумма активов систематически растет каждый год. В 2019 году она составила $133,37 млрд, в $2020 году – $159,32 млрд, в 2021 году – $202,36 млрд, а в 2022 году – $263,42 млрд.

Сумма обязательств также постепенно увеличивается. В 2019 году общая сумма обязательств составила $32,26 млрд, в 2020 году – $40,24 млрд, в 2021 году – $57,22 млрд, а в 2022 году – $74,42 млрд.

Вклад акционеров, или собственный капитал, также систематически растет каждый год. В 2019 году собственный капитал составил $101,11 млрд, в 2020 году – $119,08 млрд, в 2021 году – $145,14 млрд, а в 2022 году – $189,00 млрд.

Общий анализ финансовой отчетности данного Meta за 2019-2022 гг. показывает, что корпорация продолжает стабильно расти и увеличивать свои доходы и прибыль. Это делает его акции привлекательным инвестиционным активом, особенно в долгосрочной перспективе.

Виды акций и структура акционеров

Корпорация Meta Platforms Inc. эмитирует два вида акций: обыкновенные акции класса A и класса B. Акции класса A, обладающие одним голосом за акцию, доступны для публичной торговли на бирже NASDAQ под тикером «META». В то время как акции класса B, обладающие десятью голосами за акцию, не предлагаются для публичной торговли и в основном находятся в собственности основателя и исполнительного директора компании Марка Цукерберга.

Основные руководители:

- Марк Цукерберг, Основатель, Генеральный директор, Председатель совета директоров,

- Сьюзан Дж. Ли, Главный финансовый директор,

- Ник Клегг, Президент, Глобальные вопросы,

- Хавьер Оливан, Главный операционный директор,

- Эндрю Босворт, Главный технический директор,

- Дженнифер Г. Ньюстед, Главный юрисконсульт

- Кристофер К. Кокс, Главный продуктовый директор

- Дэвид М. Венер, Главный стратегический директор

Структура акционеров представлена следующим образом:

- Инсайдеры обладают 0.23% акций компании.

- Институциональные инвесторы владеют 76.25% акций, при этом 76.42% всех акций в свободном обращении принадлежат институциям. Общее количество институциональных инвесторов, владеющих акциями, составляет 3,800.

Анализ текущего состояния акций

В 2023 году акции Meta снова на подъеме после резкого падения до $88 в октябре 2022 года, характерного для всего индекса NASDAQ. Текущее восстановление свидетельствует о уверенности инвесторов в стабильности и будущем компании.

Вместе с тем, высокий коэффициент бета (1,21) указывает на значительную волатильность акций, что также должно быть учтено инвесторами. Цена акций Meta, по состоянию на 1 августа 2023 года, торговалась возле отметки $345 за штуку, показав значительный рост с начала года.

Соотношение цена/доход 36,24 указывает на то, что рынок высоко оценивает акции и ожидает от них дальнейшего роста в будущем. Это соотношение выше среднего для сектора технологий, что указывает на то, что акции компании могут быть переоценены.

EPS (Earnings per Share или прибыль на акцию): Это ключевой показатель, который помогает инвесторам понять, сколько прибыли компания генерирует на одну ценную бумагу. В последнем квартале показатель составил $2,70 доллара, что является увеличением по сравнению с предыдущим кварталом, когда он составлял $1,98. Это говорит о том, что прибыльность компании растет.

ROE (Return on Equity или рентабельность собственного капитала): Это показатель, который позволяет оценить, насколько эффективно компания использует свой собственный капитал для генерации прибыли. В последнем квартале он составил 24,8%, что является увеличением по сравнению с предыдущим кварталом, когда он составлял 19,7%. Это сигнализирует об увеличении эффективности и также является положительным сигналом для инвесторов.

Исходя из текущих данных, можно предположить, что акции Meta могут быть привлекательными для инвесторов, ищущих возможности для долгосрочного роста, и готовых принять высокий уровень риска.

Основные проблемы и вызовы

Защита личных данных и безопасность. В последние годы Meta стала участником нескольких скандалов, связанных с приватностью и безопасностью данных. Это вызвало озабоченность среди пользователей и надзорных органов, что обязывает организацию продолжать совершенствовать свои практики в области защиты информации.

Регулирование деятельности. Учитывая глобальное присутствие и влияние корпорации, она стала объектом повышенного внимания со стороны регуляторов по всему миру. Это включает вопросы, связанные с конкуренцией, цензурой и налогообложением, которые могут существенно затронуть операционную деятельность организации.

Конкурентная борьба. Компания конкурирует с гигантами технологической индустрии, включая Google, Apple, Amazon и Microsoft, а также с рядом мелких участников. Это означает, что для сохранения конкурентоспособности организации необходимо постоянно инновировать и совершенствовать свои продукты и услуги.

Переход к метавселенной. Стратегия по переходу к метавселенной представляет собой рискованный и амбициозный план. В его рамках предусмотрена разработка новых технологий и проникновение на новые рынки, что может стать сложной и затратной задачей.

Репутационный менеджмент. В свете последних скандалов и критики, поддержание репутации является одним их ключевых вызовов. Организация должна будет много работать над восстановлением доверия со стороны пользователей, регуляторов и общественности.

Все эти задачи требуют внимательного управления и стратегического планирования со стороны руководства. С другой стороны, они также представляют собой возможности для инноваций и улучшения, которые могут помочь компании укрепить свое положение на рынке и улучшить отношения с пользователями и другими заинтересованными сторонами.

Заключение

Компания, основанная Марком Цукербергом более 20 лет назад, прошла долгий путь от стартапа до статуса одного из крупнейших мировых игроков в IT-сфере.

В последние годы корпорация столкнулась с набором проблем, включая утечку конфиденциальных документов, сокращение прибыли и увольнение персонала. Однако, несмотря на эти препятствия, Meta продолжает заниматься инновациями и разработкой, чтобы приблизиться к реализации концепции метавселенной, которая, по задумке, должна открыть новые горизонты для ее роста и развития.

Анализ динамики ценных бумаг этого техногиганта показывает, что они испытывают значительную волатильность, обусловленную множеством факторов, и, несмотря на значительные просадки, в целом демонстрирует восходящую динамику.

Рекомендуем:

Магнит акции

Micron акции

Назад к статьям

Назад к статьям